При заполнении уведомлений по ЕНС и налоговых деклараций нужно знать важный реквизит – КБК.

Так называют код бюджетной классификации, по которому налоговая инспекция понимает, куда зачислить платеж. Если КБК указан неверно, то деньги не попадут туда, куда предназначались.

До 2023 года налоги уплачивались напрямую, и КБК нужно было указывать в платежке наряду с другми реквизитами. С 2023 года, как известно, большинство платежей в бюджет (но не все!) проходят через единый налоговый счет, который пополняют единым налоговым платежом ЕНП. Для этого в платежном поручении указывают КБК 18201061201010000510. Деньги поступают на ЕНС и оттуда распределяются ИФНС на основе уведомлений об исчисленных суммах налогов и взносов, деклараций и расчетов. Таким образом, при заполнении платежки для пополнения ЕНС указывают КБК ЕНП 18201061201010000510. А вот при заполнении уведомления по УСН нужно указывать КБК, речь о которых пойдет в этой статье.

Где найти КБК для УСН

Коды бюджетной классификации формирует Министерство финансов, поэтому искать их надо в актуальных приказах этого ведомства. В 2024 году для ИП и для юридических лиц действуют КБК из приказа Минфина от 01.06.2023 № 80н.

На УСН есть два разных объекта налогообложения: «Доходы» и «Доходы минус расходы». Коды бюджетной классификации у них разные, поэтому выбирайте для себя соответствующую таблицу. Обращайте также внимание на то, что коды каждого варианта УСН отличаются для налоговых платежей и штрафов.

Однако наличие или отсутствие работников, а также организационно-правовая форма налогоплательщика значения не имеет. То есть одинаковый КБК должны указывать и предприниматели без работников, и ИП-работодатели, и организации на этом режиме.

КБК УСН Доходы за 2024 год

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу, в том числе недоимки, перерасчеты | 182 1 05 01011 01 1000 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01011 01 3000 110 |

КБК УСН Доходы минус расходы за 2024 год

| Назначение платежа | КБК платежа |

|---|---|

| Налог и авансовые платежи по налогу*, в том числе недоимки, перерасчеты | 182 1 05 01021 01 1000 110 |

| Штрафы за несвоевременную уплату налога | 182 1 05 01021 01 3000 110 |

*Минимальный налог зачисляется на тот же КБК, что и налог, исчисленный обычным образом

Обратите внимание, что отдельного КБК для пеней теперь нет. Дело в том, что после перехода на ЕНС пени начисляются по новым правилам. Раньше они начислялись отдельно по каждому налогу, причем переплата по другому бюджетному платежу во внимание не принималась. Сейчас все иначе: фиксируется сумма общей задолженности по ЕНС (отрицательное сальдо), и пени начисляются на нее. Перечисляются пени не по видам налогов, а на ЕНС. То есть для уплаты пеней по любому налогу нужно указывать КБК ЕНС.

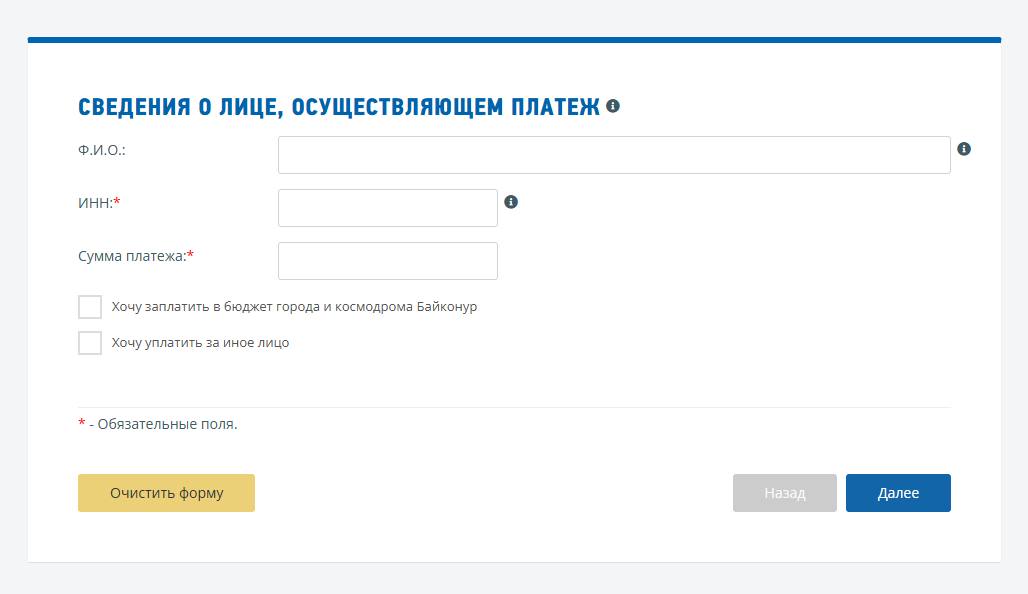

Как самому заполнить платежный документ на пополнение ЕНС

Многие ИП на УСН, особенно без работников, ведут свой налоговый учет самостоятельно, не обращаясь к бухгалтерам. Чтобы ничего не перепутать при заполнении платежки на пополнение ЕНС, можно воспользоваться бесплатным сервисом от ФНС. Нужно выбрать «Индивидуальным предпринимателям», затем «Пополнить ЕНС», а далее указать Ф.И.О. (необязательно), ИНН и сумму платежа.