Содержание

В 2025 году предприниматели на ПСН имеют право уменьшить стоимость своих патентов на страховые взносы. Давайте рассмотрим актуальные вопросы – что включить в вычет, как его рассчитать, в какой форме заполнить уведомление на уменьшение стоимости патента. В конце статьи вы найдете образец заполнения этого документа.

На что можно уменьшить стоимость патента

Важно! В 2023 году изменился порядок уменьшения стоимости патента. По новым правилам ИП могут снизить его цену на взносы за себя до их уплаты. Но учесть можно только суммы, которые относятся к текущему году. То есть в 2025 году можно уменьшить стоимость патента на страховые отчисления ИП за себя, которые он должен уплатить в 2025 году вне зависимости от того, уплачены они или еще нет. До 2023 года нужно было перечислить деньги на счет страховых взносов и только потом снижать стоимость патента. В части взносов за работников изменений нет — их по-прежнему нужно сначала перечислить.

Перечень расходов ИП, которые он может вычесть из стоимости патента, приводится в пункте 1.2 статьи 346.51 НК РФ. В него входят:

- страховые взносы ИП за себя в минимальной фиксированной сумме — до или после уплаты;

- страховые взносы ИП за себя в размере 1% от дохода свыше 300 тыс. рублей — также вне зависимости от момента уплаты. Эти взносы можно вычесть из стоимости патента или в году, к которому они относятся, или в году, в котором наступает крайний срок уплаты;

- отчисления на пенсионное, медицинское и социальное страхование работников — строго после их уплаты;

- взносы на добровольное личное страхование персонала — также по факту понесенных расходов;

- суммы, выплаченные в качестве пособий по нетрудоспособности за счет средств работодателя, если такие суммы были выплачены.

В 2025 году ИП может уменьшать стоимость патента на такие суммы:

- Фиксированную часть взносов ИП за себя за 2025 год — 53 658 рублей. Необязательно сначала что-то платить — эту сумму можно включить в вычет полностью до уплаты.

- Переменные взносы в размере 1% от дохода за 2024 год минус 300 тыс. рублей, но только если ИП не уменьшал на нее патент 2024 года. ФНС в письме 08.04.2024 № СД-4-3/4104@ пояснила, что ИП вправе использовать эту часть взносов для уменьшения стоимости патента либо в 2024, либо в 2025 году. Эта сумма также может быть сначала вычтена из налога, а уже потом фактически уплачена, но не позднее 01.07.2025.

- Переменные взносы в размере 1% от дохода за 2025 год минус 300 тыс. рублей. В том же письме № СД-4-3/4104@ ФНС пишет, что «в аналогичном порядке следует учитывать указанные страховые взносы за последующие расчетные периоды». То есть переменную часть взносов за 2025 год, которую нужно внести до 01.07.2026, можно использовать для уменьшения стоимости патента уже в 2025 году. ИП на ПСН знает эту сумму заранее, ведь она рассчитывается на основе не реального, а потенциально возможного дохода.

- В качестве исключения — суммы взносов, уплаченные после наступления 2023 года за периоды до 2022 год включительно. Например, после 01.01.2023 ИП погасил долги по взносам за 2022 год (или более ранние периоды). Их сумму позволено принять к вычету для уменьшения стоимости патента за 2023, 2024 или 2025 годы. И если ИП не уменьшил на нее патент в 2023 или 2024 годах, может сделать это в 2025. Это правило изложено в самом конце пп. 3 п. 1 ст. 346.51 НК РФ и звучит так: «Суммы страховых взносов, определяемые в соответствии со статьей 430 настоящего Кодекса, уплаченные после 31 декабря 2022 года за расчетные периоды, предшествующие 2023 году, уменьшают исчисленную за налоговые периоды 2023 — 2025 годов сумму налога».

- Взносы, перечисленные на страхование работников.

- Суммы, уплаченные на добровольное личное страхование персонала, если такие суммы были фактически выплачены за счет средств ИП.

- Суммы, выплаченные в качестве пособий по нетрудоспособности за первые 3 дня болезни из денег работодателя — также после фактической уплаты.

Обратите внимание! Уменьшить стоимость патента можно на выплаты только за тех работников, которые заняты в деятельности на ПСН.

Сообщение в ФНС

Чтобы ИП мог сообщить налоговым органам об уменьшении стоимости патента, разработана форма по КНД 1112021, она содержится в приказе ФНС от 26.03.2021 № ЕД-7-3/218@. Заполняемая PDF-форма размещена на сайте налоговой службы.

Скачать актуальный бланк уведомления об уменьшении стоимости патента

Если у предпринимателя два или более патента, снизить их стоимость он может в одном уведомлении. Это справедливо и тогда, когда патенты выданы в разных регионах. ИП в таком случае надо подать уведомление об уменьшении суммы патента в налоговую инспекцию одного из тех субъектов РФ, где он зарегистрирован в качестве плательщика ПСН.

Как заполнить уведомление, мы покажем на примере ниже. Пока же разберемся с основными правилами уменьшения стоимости патента.

Правила для ИП с работниками и без таковых

Уменьшение цены патента на страховые взносы в 2025 году для ИП с работниками производится так. Сначала считается сумма возможного вычета: складываются взносы за себя (подлежащие уплате) и за персонал (фактически уплаченные). Полученная сумма вычитается из стоимости патента, но так, чтобы в итоге она снизилась не более чем на 50%.

-

Пример 1. В 2025 ИП с работниками купил патенты на 480 000 рублей. Максимальная сумма вычета составит 240 000 рублей – 50% от 480 000. Допустим, В 2025 году этот ИП может принять к вычету за счет своих взносов (фиксированных и переменных за 2024 и 2025 год) 140 000 рублей. При этом ежемесячно на страхование работников ИП платит 50 000 рублей.

После того, как ИП заплатил взносы за персонал за первые 2 месяца в общей сумме 100 000 рублей, сумма возможного вычета составит 140 000 + 100 000 = 240 000 рублей. Это как раз столько, сколько нужно, чтобы не платить налог при ПСН. Поэтому после уплаты страховых взносов за работников за январь и февраль ИП может подавать уведомление об уменьшении патента на 240 000 рублей.

Если ИП не нанимает работников, он снижает цену патента на страховые взносы, подлежащие уплате за себя, вплоть до нуля.

- Пример 2. Патент ИП без работников на 2025 год стоит 30 000 рублей, а минимальная сумма вычета составляет 53 658 рублей. В этом случае предприниматель перечислит только взносы и не будет платить за патент, поскольку снизит его сумму до нуля за счет подлежащих уплате страховых отчислений. И у него еще останется «переплата» в размере 23 658 рублей (53 658 – 30 000).

В приведенном выше примере «переплата» не пропадет. Если в том же году ИП купит другой патент, он сможет уплатить за него меньше.

Что нужно учесть при уменьшении стоимости

Есть несколько правил, которых нужно придерживаться, заявляя о вычете:

1. Момент уплаты взносов ИП за себя роли больше не играет. Допустим, предприниматель без работников приобрел патент с января по март 2025 года за 20 000 рублей. Заплатить эту сумму нужно до конца марта. Но ИП платить не будет, так как его фиксированные взносы за год — 53 658 рублей, что больше налога. Он уведомил о снижении стоимости патента ФНС до 31 марта, а сами страховые отчисления начал перечислять только после этого.

2. Вычет по одному патенту можно заявлять несколько раз. Взносы за работников платятся ежемесячно, и ИП могут вычитать эти суммы по мере их отчисления.

- Пример 3. У ИП с работниками патент в 2025 году стоит 210 000 рублей. Максимальный вычет составит 50%, то есть 105 000 рублей. Первую часть стоимости патента (70 000 рублей) нужно уплатить до начала апреля, остаток – до 28 декабря. Каждый месяц ИП платит взносы за работников 20 000 рублей.

В марте предприниматель подал уведомление и снизил стоимость патента. В вычет он включил 53 658 рублей взносов за себя и 20 000 рублей взносов за работников, уплаченных за январь. Вычет составил 73 658 рублей, то есть платить первую часть стоимости патента не нужно. Остаток возможного в будущем уменьшения налога при ПСН составляет 105 000 — 73 658 = 31 342 рубля.

Когда были перечислены февральские и мартовские взносы за работников, ИП подал уведомление повторно, указав в нем сумму к уменьшению – 31 342 рублей. Таким образом, он достиг максимального вычета. До 28 декабря за патент ему необходимо уплатить оставшиеся 105 000 рублей.

Обратите внимание! С 2025 года изменен срок уплаты за патент. Если последний день его действия — 31 декабря, внести деньги нужно не позднее 28 декабря.

3. Если патентов несколько, вычет можно разделить между ними. Причем нет необходимости придерживаться каких-либо пропорций. Можно распределять вычет между патентами, действующими одновременно или купленными по очереди.

-

Пример 4. У ИП без работников на 2025 год есть два патента:

- стоимостью 15 000 рублей – с 1 января по 31 марта;

- стоимостью 35 000 рублей – с 1 января по 30 июня.

В 2025 году ИП нужно перечислить собственных взносов в сумме как минимум 60 000 рублей (фиксированные + переменные за 2024 год). Всю эту сумму он может сразу включить в вычет и распределить его между двумя патентами. Ни за первый, ни за второй платить ему не придется, так как 60 000 > (15 000 + 35 000). При этом страховые отчисления за себя ИП может сделать так: переменные — до 01.07.2025 (крайний срок уплаты), остальное — в любое время, когда ему удобно, но не позднее 28.12.2025.

4. Если патентов несколько, а работники наняты только по одному из них, ограничение на уменьшение стоимости до 50% применяется ко всем патентам, действующим в тот период, когда были сотрудники.

-

Пример 5. ИП купил 3 патента:

- за 20 000 рублей сроком с 1 января по 31 марта (с работниками);

- за 30 000 рублей с 1 апреля по 30 сентября (без работников);

- за 60 000 с 1 января по 31 декабря (без работников).

Стоимость первого патента ИП может уменьшить только на 50%, поскольку нанимались работники. Стоимость второго патента он может уменьшить до нуля, поскольку в период его действия работников не было. Стоимость третьего патента он сможет снизить на 50%, поскольку в период с января по март нанимались сотрудники по патенту 1.

Таким образом, максимальный вычет, который можно включить в уведомление об уменьшении патента на взносы, составит:

- по патенту 1 – 10 000 рублей;

- по патенту 2 – 30 000 рублей;

- по патенту 3 – 30 000 рублей.

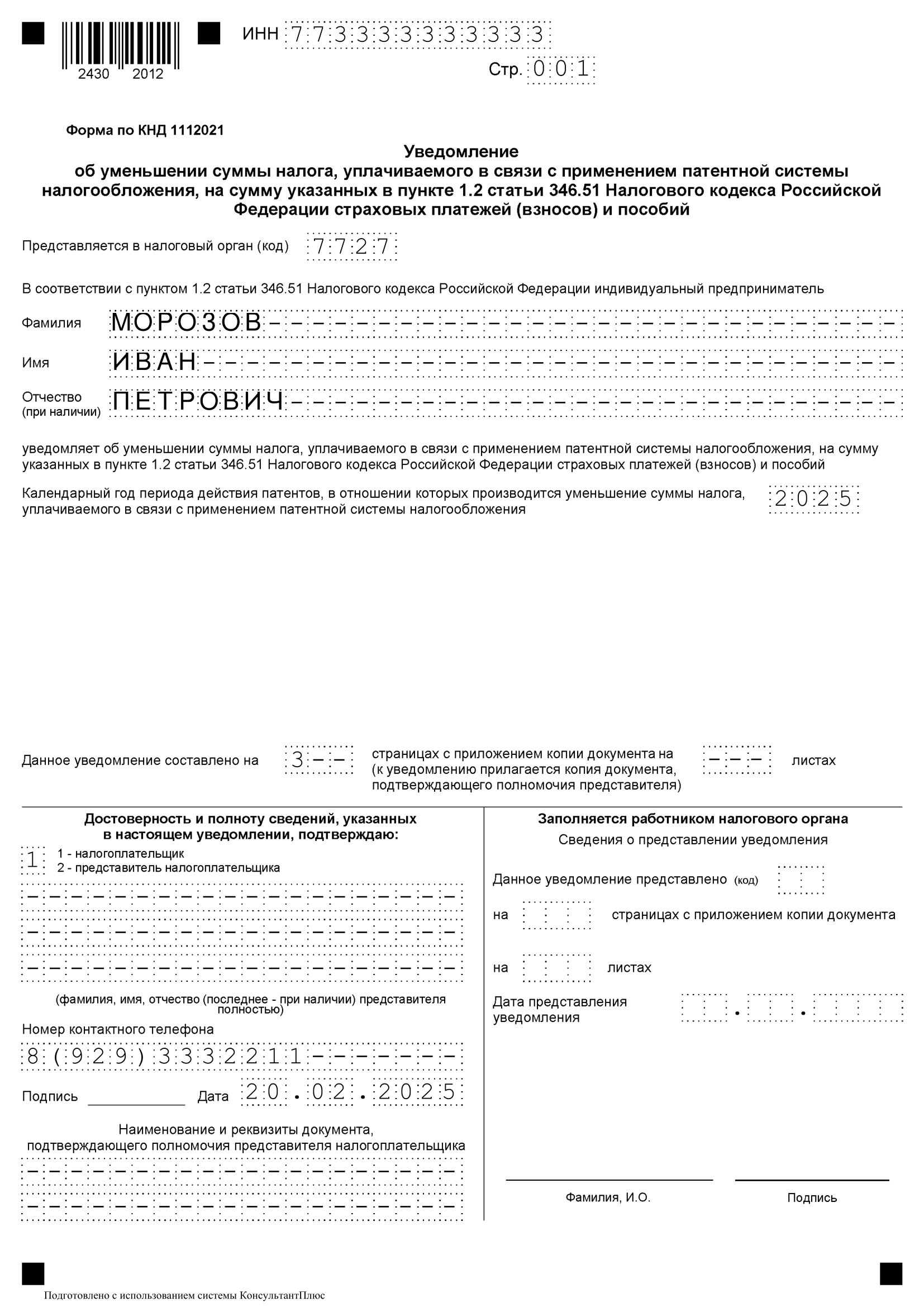

Пример заполнения

Уведомление состоит из трех листов. На 1 листе нужно указать:

- ИНН предпринимателя;

- номер налоговой инспекции, куда подается уведомление;

- фамилию, имя и отчество ИП. Как всегда, каждое слово пишется с отдельной строки, отчество указывается при наличии;

- год, к которому относится покупка патента;

- количество листов, на которых заполнено уведомление на уменьшение цены патента;

- количество страниц копий документов, которые прилагаются к форме. Подразумевается копия доверенности на представителя, если он расписывается за ИП;

- код в зависимости от того, кто ставит подпись на уведомлении – сам предприниматель (код «1») или его представитель по доверенности (код «2»). Следующие строки предназначены для ФИО представителя, если он ставить свою подпись на уведомлении;

- телефон ИП;

- дата и подпись;

- реквизиты доверенности – при подписании представителем.

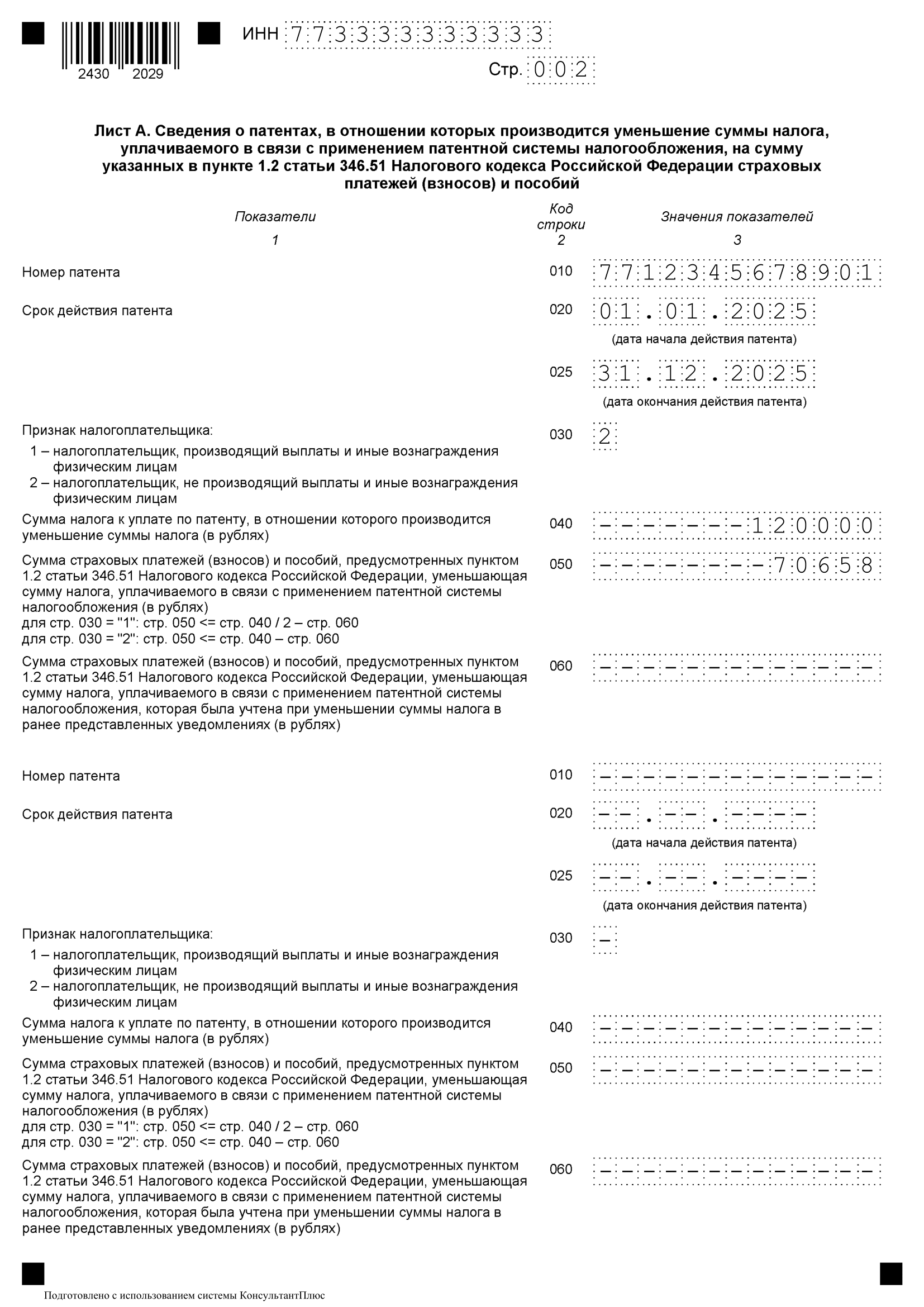

Теперь разберем порядок заполнения листа А. На нем 2 блока строк 010-060, и каждый из них заполняется в отношении одного патента. Если патент единственный, то второй блок не заполняется. Если же патентов больше двух, нужно сформировать дополнительные листы А.

Рассмотрим случай, когда у ИП без работников один патент стоимостью 120 000 рублей на весь год. Фиксированные взносы за 2025 год — 53 658 рублей, переменная часть взносов этого ИП за 2025 год — 17 000 рублей, общая сумма вычета составляет 70 658 рублей. Вот как он заполнит лист А уведомления:

- 010 – номер патента;

- 020 – дата начала его действия – 01.01.2025;

- 025 – дата окончания – 31.12.2025;

- 030 – код «2», поскольку работников нет (ИП с сотрудниками ставит код «1»);

- 040 – первоначальная сумма налога (до снижения) – 120 000 рублей;

- 050 – сумма взносов, уменьшающая стоимость этого патента в данном уведомлении – 70 658 рублей;

- 060 – сумма взносов, на которую этот патент уменьшался ранее – прочерк, поскольку ее нет.

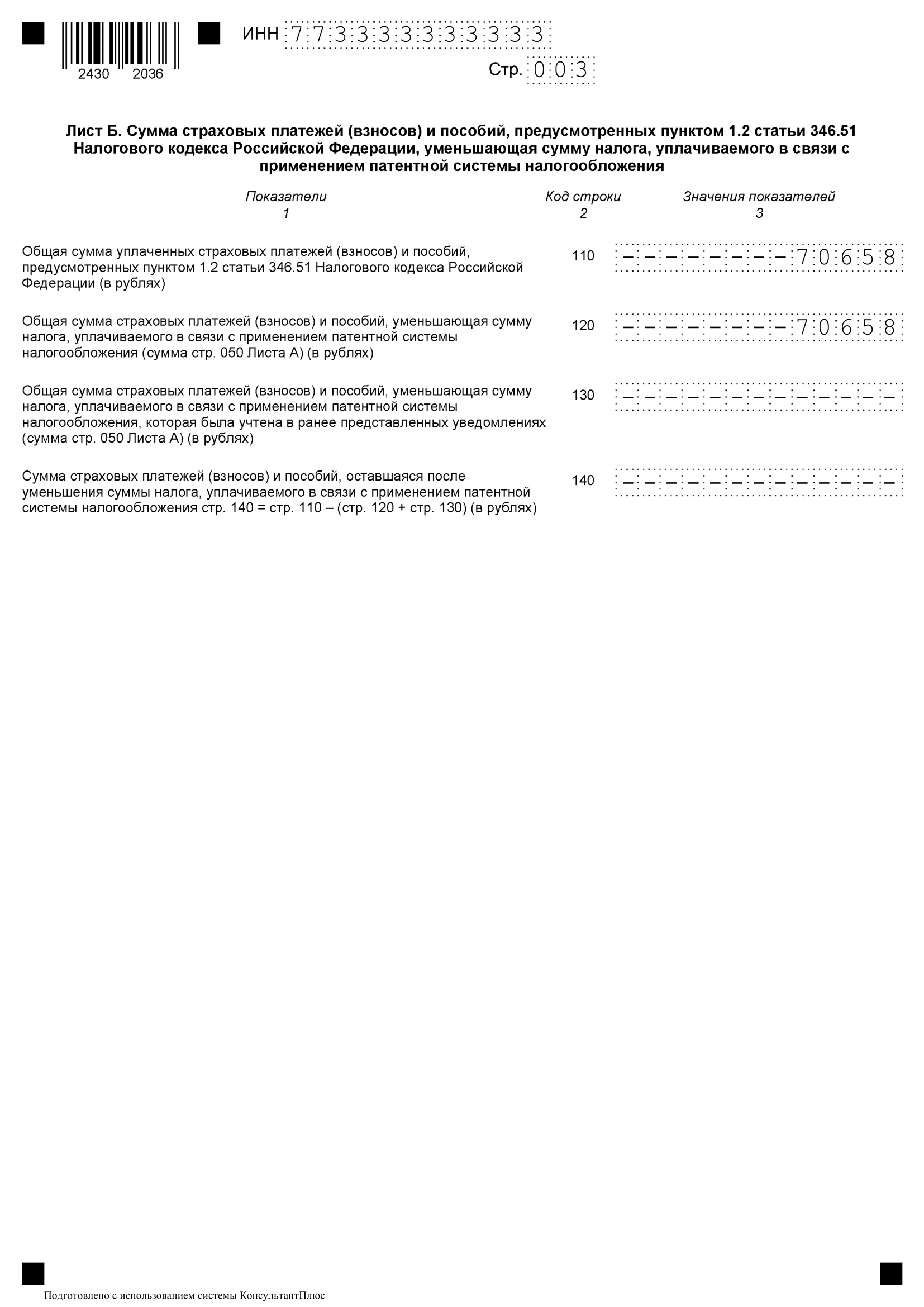

Теперь рассмотрим, как заполнять лист Б. На нем указывают итоговые суммы по всем патентам. ИП из примера в строках листа Б укажет:

- 110 – общую сумму взносов к уплате в 2025 году, то есть в нашем примере 70 658. В форме содержится указание на то, что нужно отразить уплаченную сумму. Но этот бланк формировался до введения новых правил вычета взносов и ориентирован на старые. Исходя из новых правил и логики заполнения уведомления, теперь здесь должна фигурировать сумма взносов, подлежащих уплате;

- 120 – сумму вычета. Она складывается из показателей строк 050 листа А. Получается, что в нашем примере здесь нужно тоже отразить 70 658. Если бы патент стоил меньше взносов, то нужно было бы указать стоимость патента, так как вычет не может быть больше;

- 130 – сумму взносов, которая уже была включена в вычет ранее. Пояснение по поводу заполнения этой строки приведем отдельно. Наш ИП тут ничего не отражает, ведь это первое уведомление в 2025 году;

- 140 – неучтенный остаток взносов. Считается он так: строка 110 – (строка 120 + строка 130). У ИП из примера остатка не будет. Наоборот, ему придется доплачивать за патент.

Вернемся к строке 130. В форме указано, что ее показатель равен сумме всех строк 050 листа А. Это ошибка самой формы уведомления – подразумевается сумма всех строк 060 листа А. Но это еще не все. В пояснении не указано, что нужно включать в эту строку суммы взносов, вычтенные ранее из стоимости других патентов, которые в это уведомление не включены. Однако мы полагаем что нужно, ведь если эти суммы не учесть в строке 130, в строке 140 будет неверный результат – образуется излишек взносов, которого по факту нет.

Кроме того, в письме от 19.07.2021 года № СД-4-3/10101@ ФНС пишет, что по строке 130 в том числе необходимо указать общую сумму страховых взносов, уменьшающую сумму налога на ПСН, которая была учтена в ранее представленных уведомлениях по рекомендуемой форме. О том, что подразумеваются уведомления об уменьшении суммы именно тех же патентов, не говорится.

Для наглядности рекомендуем скачать образец заполнения уведомления с данными из этого примера.

Итак, мы рассказали, как следует заполнять уведомление об уменьшении патента. Представить его в налоговый орган можно в письменном виде лично, с представителем по доверенности, по почте или в электронной форме с КЭП.