Содержание

Своевременная оплата налогов – одна из главных обязанностей индивидуальных предпринимателей. Сроки зависят от системы налогообложения, которую применяет ИП. Что касается способов оплаты, то у физических лиц их больше, чем у юридических.

Дело в том, что статья 45 НК РФ предоставляет организациям всего один вариант уплаты налогов – через расчетный счет, с предъявлением в банк платежного поручения на перечисление в бюджет. А индивидуальные предприниматели могут расплатиться не только с расчетного счета, но и наличными деньгами, а также банковской картой, в том числе онлайн.

Кто отвечает за оплату налогов ИП

Перед тем, как рассказать про онлайн-оплату налогов ИП, разберемся, кто несет за это ответственность. В этом вопросе надо разделять налоги физического лица от тех, которые связаны только с бизнесом. Так, налоги на транспорт и имущество предприниматель платит, как обычный гражданин. Уведомления на эти и некоторые другие налоги физлиц направляет ИФНС.

Но налоги, связанные с предпринимательской деятельностью, и страховые взносы за себя и работников ИП рассчитывает самостоятельно. Важно при этом не нарушать установленные налоговым календарем сроки.

Важно: С 2023 года система уплаты налогов и взносов изменилась. Теперь большинство платежей перечисляются на единый налоговый счет (ЕНС), и ИФНС сама списывает нужные суммы, когда подходит срок. Инспекция узнает, сколько списывать с ЕНС, либо из налоговой декларации, либо из собственных расчетов, либо из специального уведомления, которое должен подать ИП. Причем с ЕНС уплачиваются не только бизнес-налоги предпринимателя, но также и его налоги как физического лица, например, за его личную квартиру или машину.

Если у предпринимателя есть бухгалтер или он передал свой учет на аутсорсинг, все равно стоит уточнять у ответственного лица, вовремя ли перечислены деньги на ЕНС. А если бухгалтера нет, то этот вопрос надо держать на постоянном контроле.

Новый механизм уплаты налогов привел и к изменению сроков уплаты многих платежей. Но не всех. Рекомендуем уточнять сроки в Налоговом кодексе. Далее приводим сроки перечисления большинства платежей ИП на разных системах налогообложения.

- УСН: налог по итогам года перечисляется не позднее 28 апреля, за минусом оплаченных авансовых платежей. Авансы платят в течение года, не позднее 28-го числа после окончания каждого отчетного периода, если в нем был получен доход. Это 28 апреля, июля, октября соответственно.

- ОСНО: НДФЛ по итогам года – не позднее 15 июля. Авансы по НДФЛ перечисляют по окончании каждого квартала, не позже 28-го числа следующего месяца. НДС, если от него не получено освобождение, платят ежемесячно, разделив сумму квартального налога на три равных части. Крайний срок – 28 число.

- ЕСХН: аванс за первое полугодие надо перечислить не позже 28-го июля, а крайний срок уплаты годового налога – 28 марта.

- ПСН: налогом является стоимость патента. Крайняя дата уплаты зависит от срока его действия. Если период не превышает 6 месяцев, то оплатить надо до его окончания. Для патентов с более длительным периодом 1/3 часть перечисляют в 90 дней с даты выдачи, остаток – до конца срока действия.

- Страховые взносы за себя в фиксированном размере – в любое время до конца текущего года. Дополнительный взнос с дохода более 300 000 рублей в год – не позже 1 июля следующего года.

В 2023 году ИП платят за себя единый страховой взнос в размере минимум 45 842 рубля.

Если у индивидуального предпринимателя открыт расчетный счет, то заплатить налоги через интернет он может с помощью онлайн-банка. Кстати, банки следят за тем, чтобы определенная доля полученных доходов ИП шла на оплату налогов и взносов. Поэтому лучше все платежи в бюджет проводить именно через расчетный счет, а не наличными или картой. Иначе можно попасть в список неблагонадежных клиентов или доказывать банку, что налоги и взносы действительно перечисляются вовремя.

Те, кто пользуется специализированным бухгалтерским сервисом, тоже могут заплатить налоги или взносы ИП онлайн. Но для этого надо оформить усиленную электронную подпись.

Если же у ИП нет ни расчетного счета, ни доступа к бухгалтерскому сервису, заплатить налоги онлайн он может через сайт ФНС. Это бесплатно и не требует наличия ЭЦП.

Уплата налогов и взносов онлайн через ЕНС

Итак, чтобы заплатить налоги и взносы ИП за себя, с 2023 года нужно переводить деньги на ЕНС. Пополнить свой налоговый счет можно онлайн. Проще всего это сделать через личный кабинет ИП на сайте ФНС. Информация по сальдо ЕНС размещается непосредственно на главной станице ЛК, и тут же есть кнопка «Пополнить». Пополнение налогового счета онлайн ничем не отличается от платы картой покупки в любом магазине. Также у ИП есть возможность привязать к ЕНС карту, чтобы каждый раз не вводить ее реквизиты.

Тут же можно сформировать квитанцию и оплатить ее в банке, если оплата онлайн не подходит.

Если ИП никогда не пользовался личным кабинетом на сайте ФНС, но зарегистрирован на госуслугах, то пополнить свой ЕНС он может следующим образом: авторизоваться на госуслугах, затем в поиске набрать «Оплата налогов», перейти по ссылке в ЛК налогоплательщика-физического лица. Тут же он увидит состояние своего ЕНС и кнопку для его пополнения (или для оплаты задолженности, если она имеется).

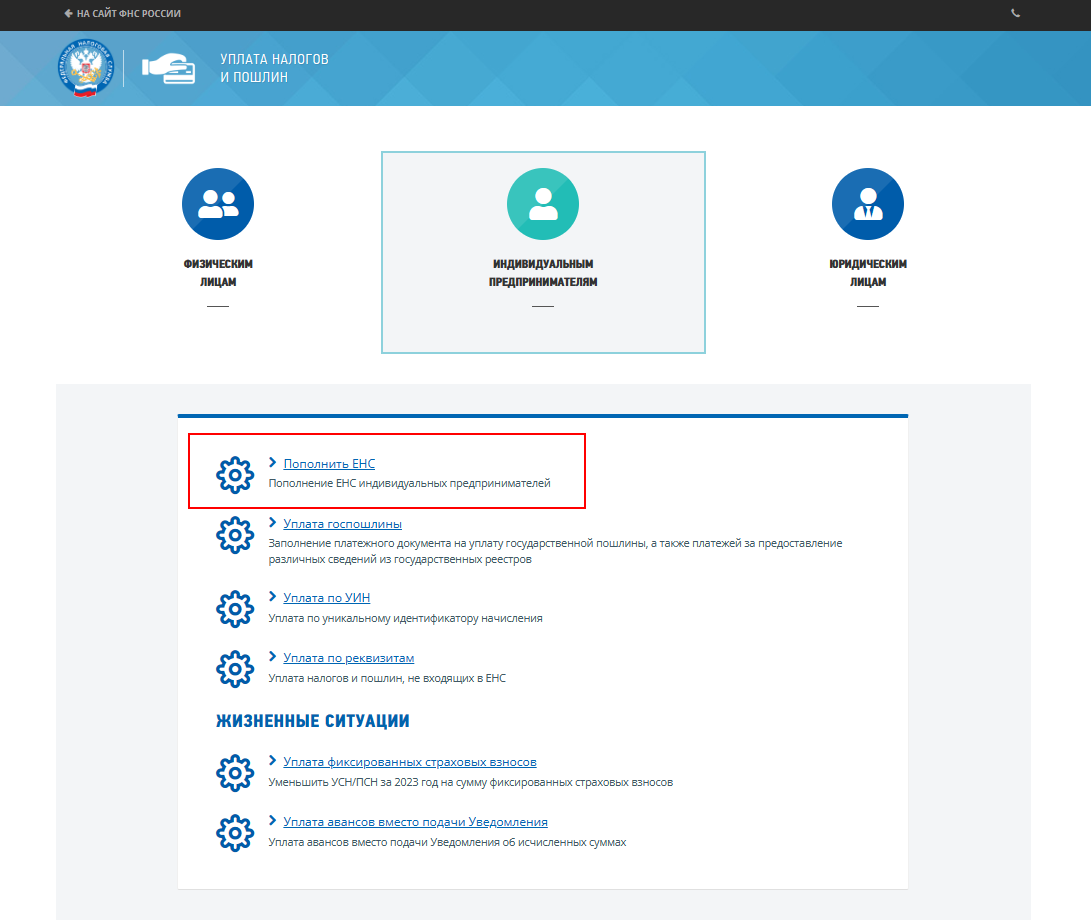

Можно пополнить ЕНС для уплаты налогов и вовсе без авторизации в какой-либо государственной системе. Это делается непосредственно через сервис ФНС. Выберите «Пополнить ЕНС»:

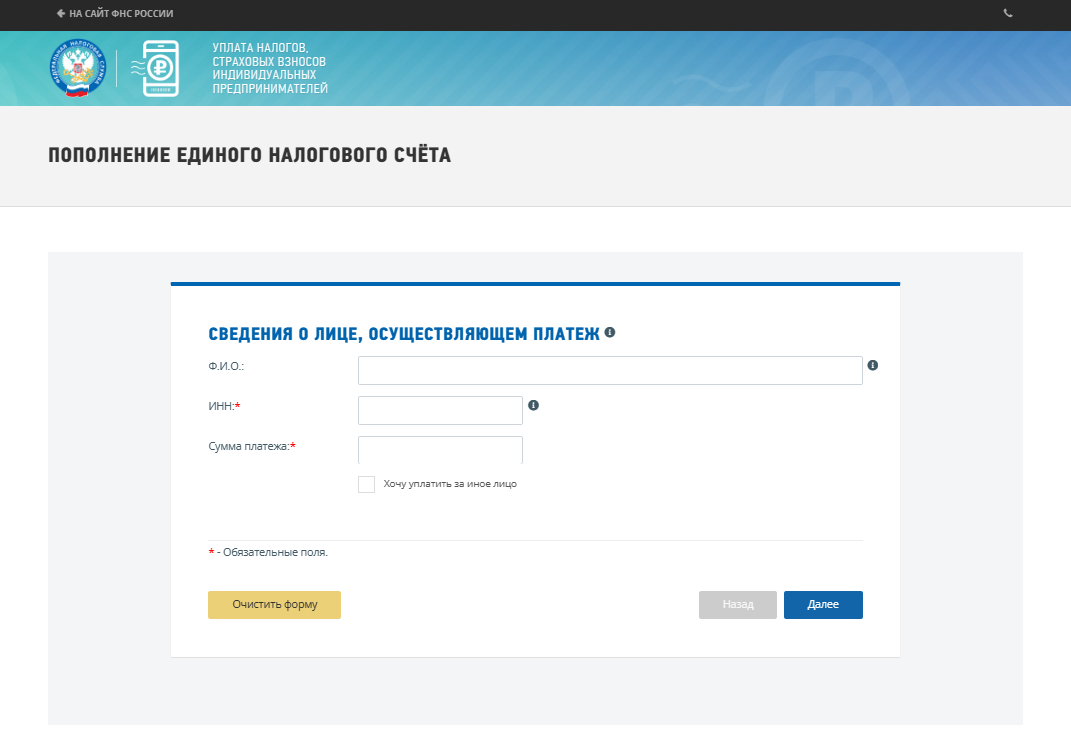

Введите ФИО ИП (необязательно), его ИНН и сумму платежа. Никаких других реквизитов вносить не нужно:

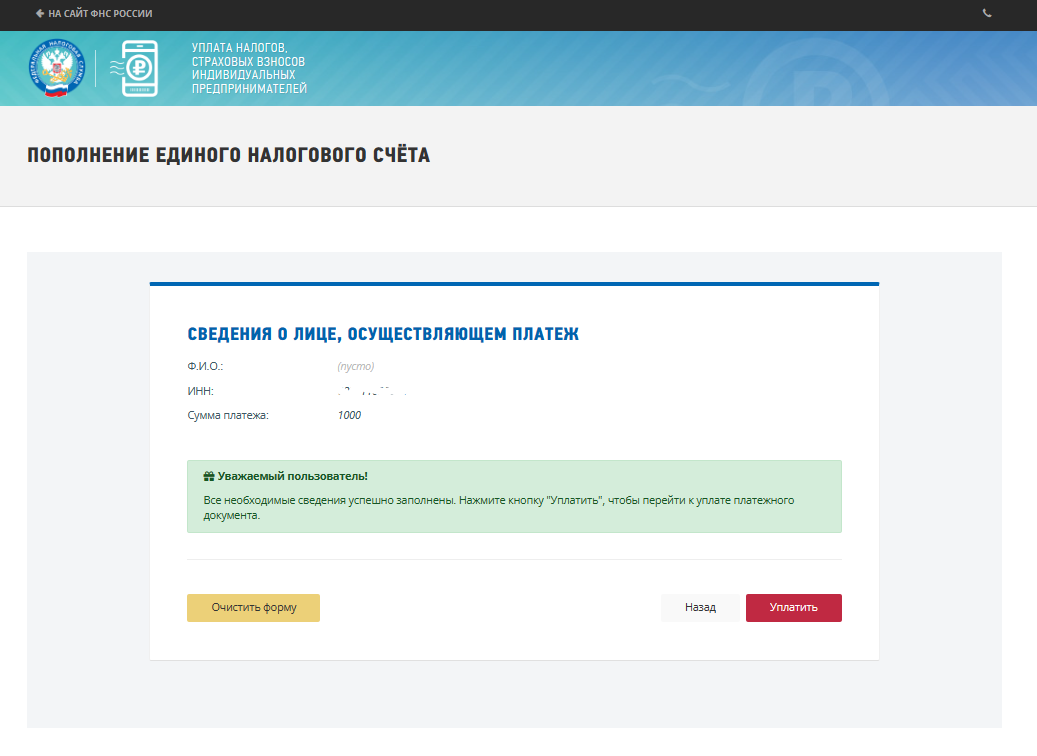

Система сообщит, что все готово к пополнению ЕНС:

Нажмите «Уплатить» и выберите способ:

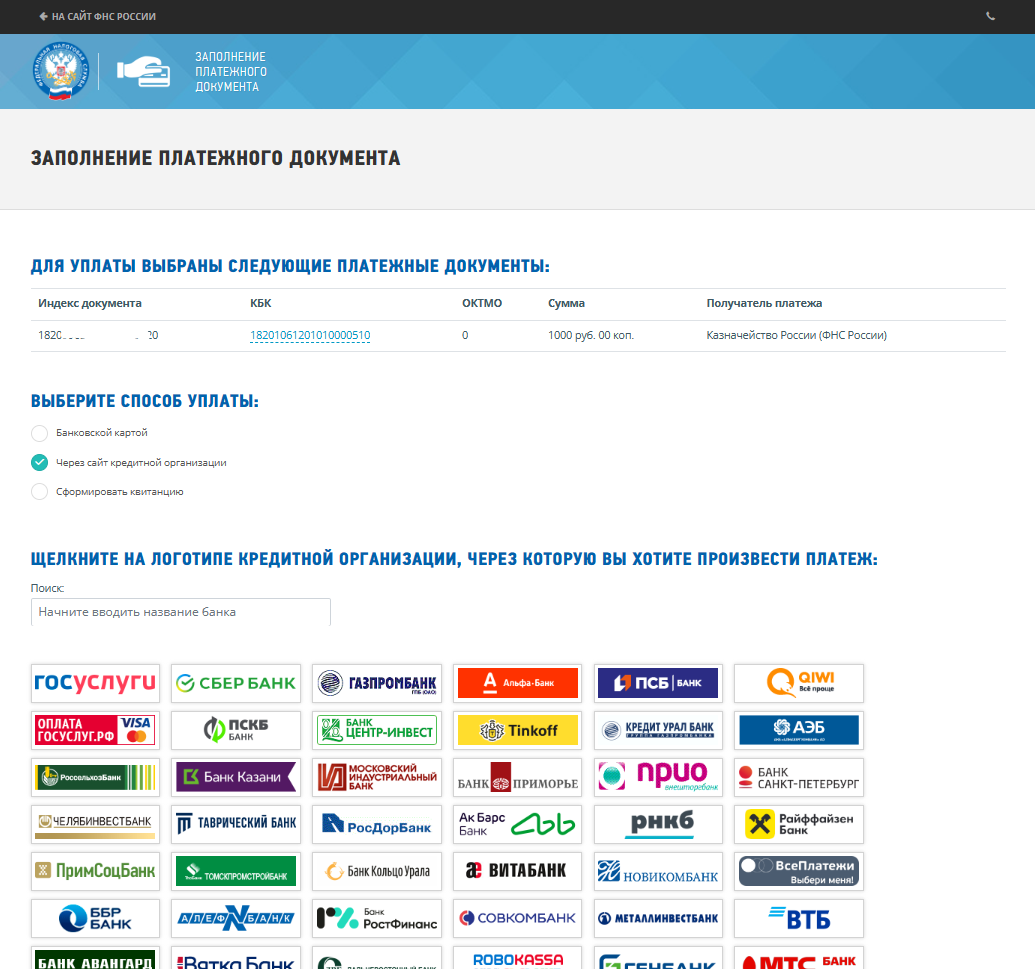

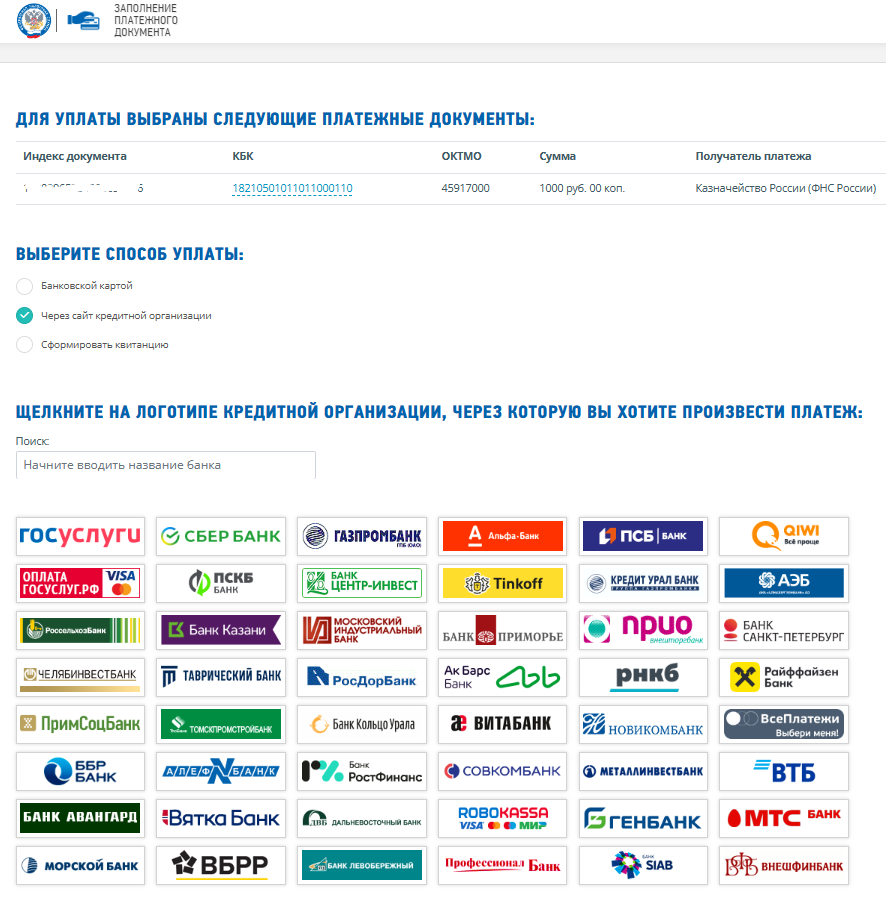

При выборе «Банковской картой» вы будете направлены на платежную форму — останется ввести реквизиты карты. При выборе «Через сайт кредитной организации» вам будет предложено перейти в свой интерне-банк. При выборе «Сформировать квитанцию» можно будет распечатать квитанцию и оплатить ее в филиале банка.

В 2023 году разрешено перечислять налоги по-старому, то есть сделать платеж конкретного налога. Если вы выбрали этот способ, то действовать нужно иначе. Так же следует поступать и в случае, если вы делаете какой-то платеж, который в ЕНС не входит, например, взносы «на травматизм» за работников.

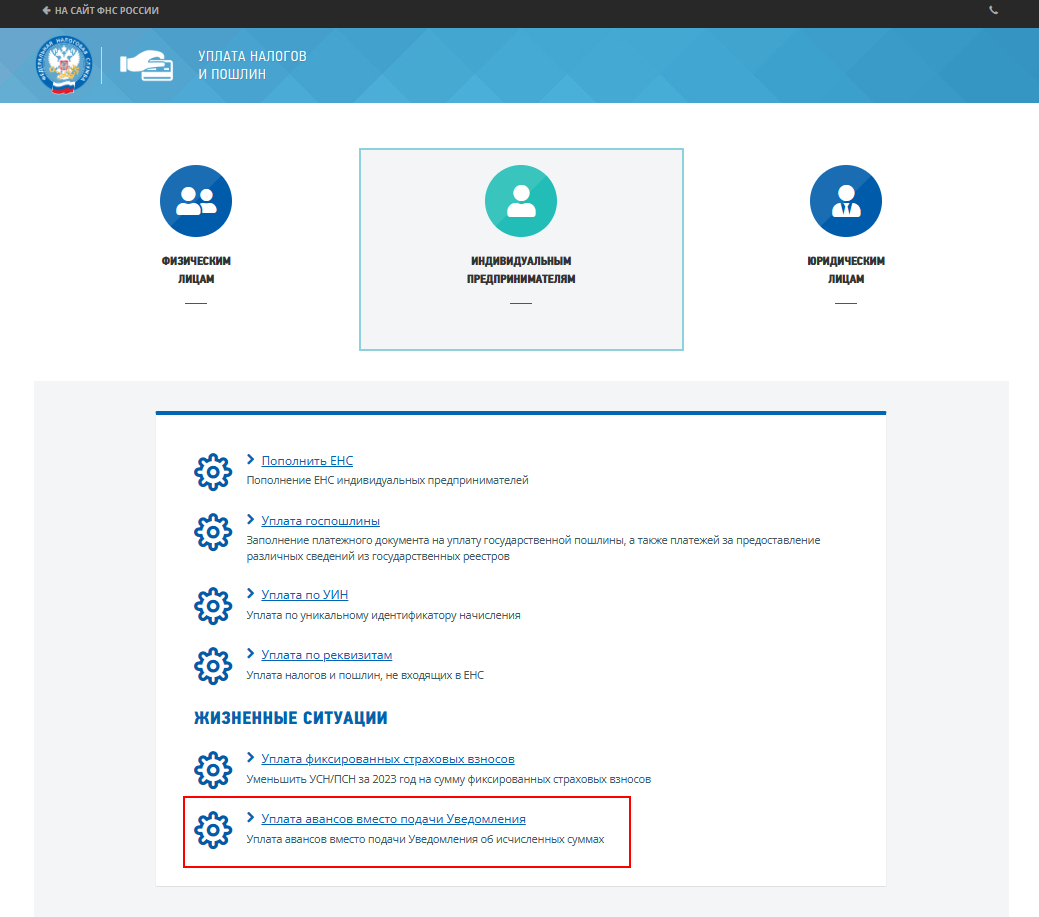

Как заплатить налоги ИП онлайн не через ЕНС

Принцип тот же, что мы описали выше. Но когда платеж идет не через ЕНС, реквизитов вносить нужно больше. Рассмотрим на примере уплаты аванса по налогу при УСН.

Выберите пункт «Уплата авансов вместо подачи уведомления»:

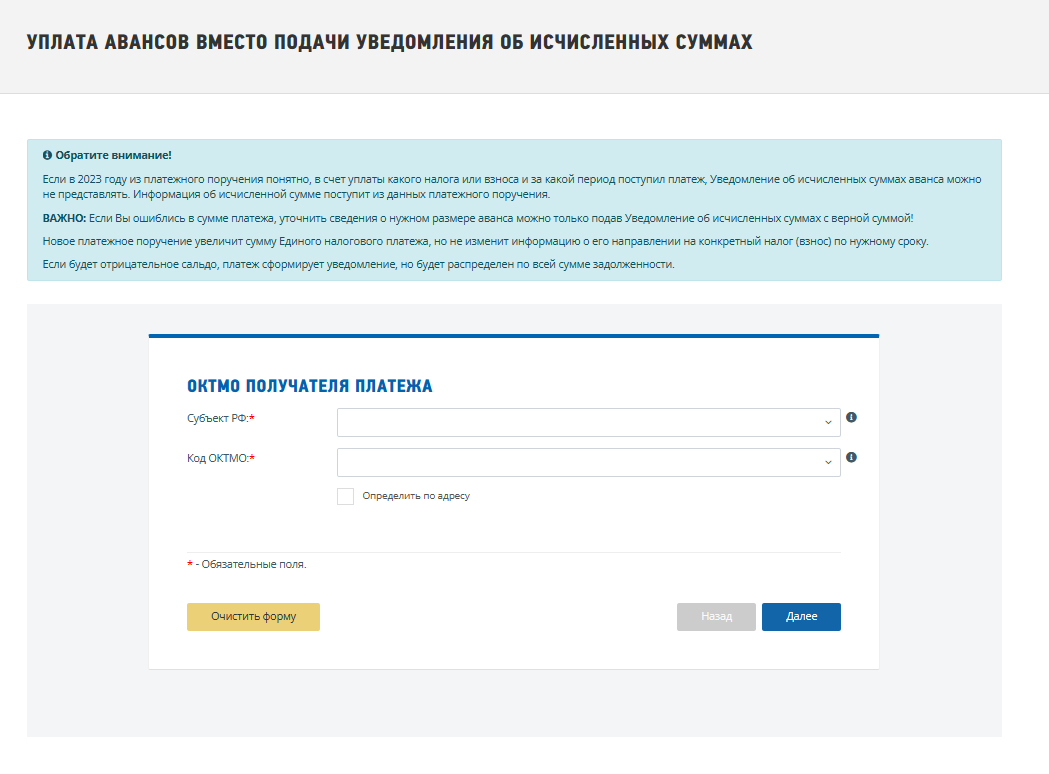

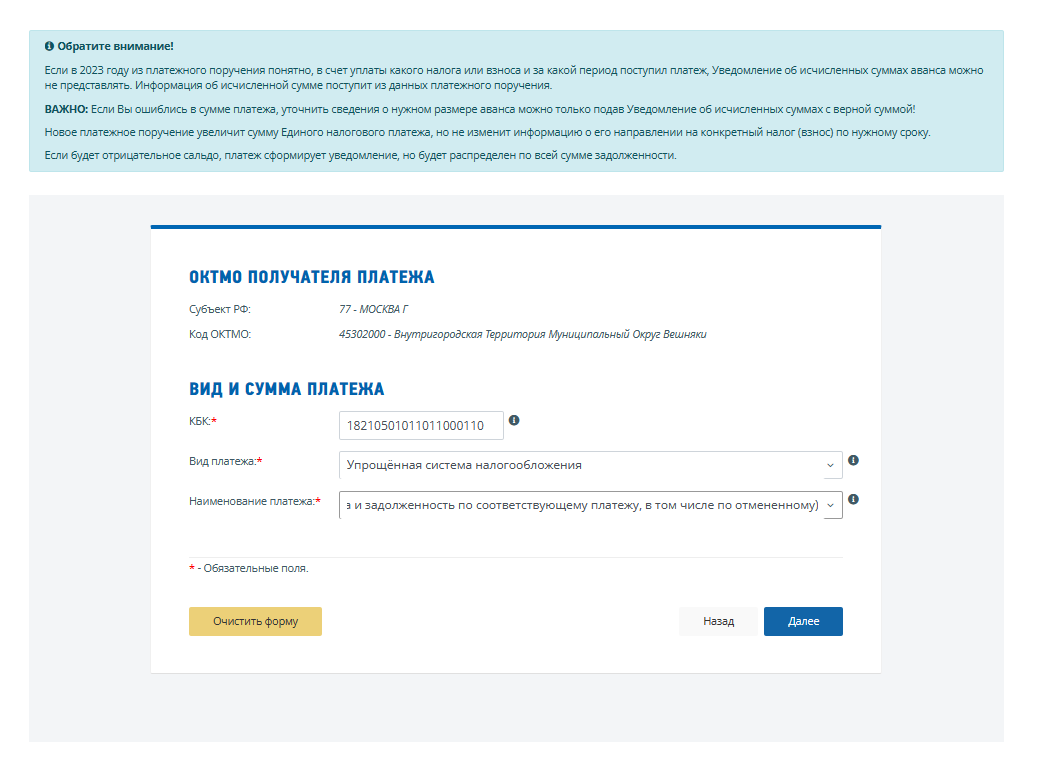

На этой странице и на нескольких следующих внесите все реквизиты, которые требует система.

Все, что помечено красной звездочкой, нужно обязательно внести. Можно не вписывать лишь КБК, а вместо этого выбрать в строках ниже вид платежа и его наименование — тогда КБК будет добавлен автоматически:

Когда все будет заполнено, нажмите «Уплатить», и система переправит вас на страницу выбора способа оплаты:

Выберите способ и оплатите налог. Для оплаты онлайн подходят способы «Банковской картой» и «Через сайт кредитной организации» (через интернет-банк).

Сохраняйте электронный документ о прохождении платежа!

Ответы на вопросы

Можно ли ИП произвести оплату налога по УСН не с расчетного счета, а с личной карты физического лица? Можно ли ИП произвести оплату налога по УСН не с расчетного счета, а с личной карты физического лица? или обязательно делать вначале перевод на расчетный счет ИП?

Оплатить налог Вы можете как Вам будет удобно: с личного счета физлица, с расчетного счета ИП, наличными самостоятельно или поручив оплату налога третьему лицу. Законодательство ИП в этом не ограничивает. Главное правильно и без ошибок составить платежное поручение, чтобы средства ушли по нужным реквизитам и не зависли в невыясненных платежах.

10 февраля 2021