В 2023 году произошли существенные изменения в порядке расчетов бизнеса с бюджетом. Единый налоговый платеж стал обязательным для организаций и ИП, но в текущем году действует переходный период: платить налоги, сборы, взносы можно как в прежнем порядке, так и в рамках ЕНП.

Много нового принесло также объединение ПФР и ФСС в единый Социальный Фонд России. Из-за этого изменились отчетные формы за работников, сроки сдачи и уплаты, а также характеристика самих страховых взносов. Вместо платежей на разные виды страхования работодатели перечисляют так называемый единый тариф взносов.

Эти и другие новшества повлияли на КБК налогов, взносов, сборов. Часть кодов отменена, появились новые, а есть и такие, что не меняются последние несколько лет. В этой статье вы найдете актуальные КБК на 2023 год.

Что такое КБК и зачем он нужен

Код бюджетной классификации – важный реквизит платежного документа. Он представляет собой последовательность из 20 цифр, где закодированы администратор платежа, вид поступления, его экономическая классификация.

Если кратко, код бюджетной классификации необходим для того, чтобы платеж был зачтен в счет конкретного обязательства налогоплательщика. Например, если организация должна удержать налог с зарплаты работника, надо указать соответствующий КБК НДФЛ. Если же в коде допущена ошибка, то деньги поступят в бюджет, но пока не будет выяснено, за что они были перечислены, платеж будет числиться невыясненным.

Частично эту проблему должен решить единый налоговый платеж. В рамках ЕНП все деньги зачисляются на единый счет налогоплательщика, с которого ФНС сама спишет нужные суммы.

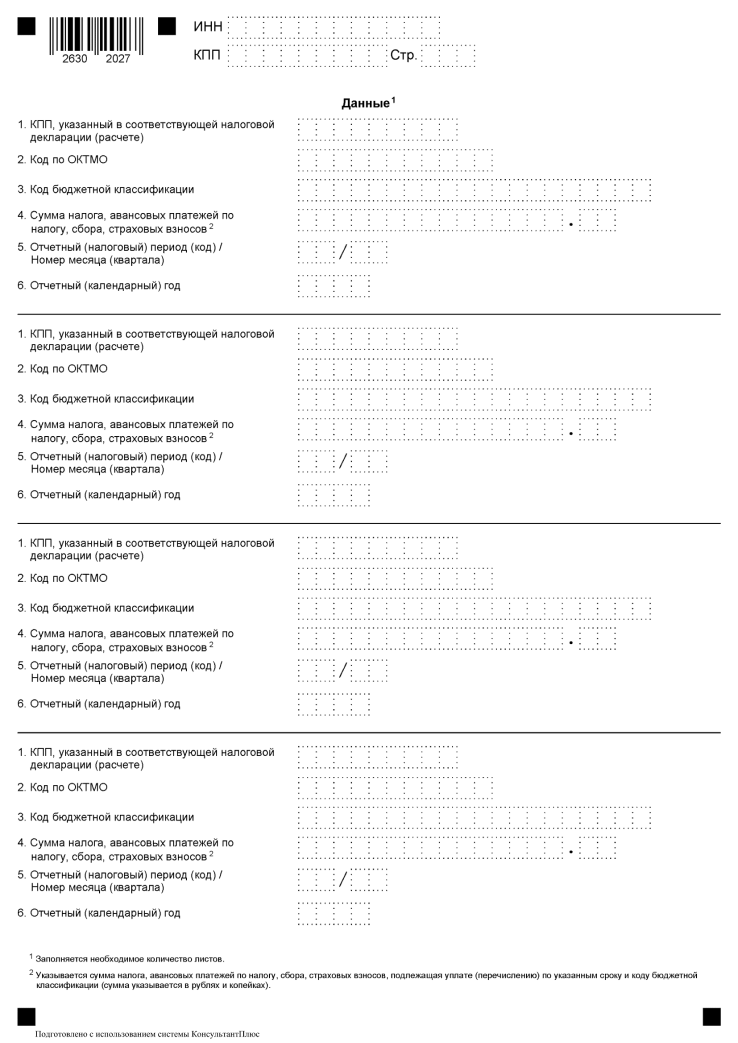

В 2023 году код бюджетной классификации указывают не только в платежках, но и некоторых отчетах и декларациях, а также в уведомлениях об исчисленных суммах налогов, авансов, сборов, страховых взносов.

Приказы по КБК в 2023 году

КБК меняются довольно часто, поэтому надо следить за актуальностью приказов Минфина, которыми утверждены эти значения. В 2023 году применяются:

- приказ от 17.05.2022 N 75н (в редакции приказа от 22.11.2022 № 177н);

- приказ от 24.05.2022 N 82н (в ред. от 18.11.2022).

Сами коды приводятся в приказе N 75н, а в приказе N 82н описан принцип формирования и назначения КБК, а также их структура.

Таблица КБК в 2023 году

Федеральная налоговая служба подготовила таблицу платежей, которые находятся под ее администрированием.

Таблица от ФНС: новые КБК на 2023

В таблице около 400 кодов, поэтому самые популярные КБК мы перечислим отдельно.

| Платежи | Код бюджетной классификации |

|---|---|

| КБК по налогам | |

| НДС на товары (работы, услуги), реализуемые в РФ | 18210301000010000110 |

| НДС на товары, ввозимые в РФ | 18210401000010000110 |

| Налог на имущество предприятий | 18210904010020000110 |

| Налог на прибыль в региональный бюджет | 18210101012020000110 |

| Налог на прибыль в федеральный бюджет | 18210101011010000110 |

| Налог на прибыль с дивидендов юрлицам РФ | 18210101040011000110 |

| Налог на прибыль с дивидендов иностранным юрлицам | 18210101050011000110 |

| Налог на АУСН | 18210507000010000110 |

| Налог на УСН Доходы | 18210501011010000110 |

| Налог на УСН Доходы минус расходы | 18210501021010000110 |

| Единый сельскохозяйственный налог | 18210503010010000110 |

| Транспортный налог с организаций | 18210604011020000110 |

| Транспортный налог с физических лиц | 18210604012020000110 |

| Налог ПСН в бюджеты внутригородских районов | 18210504050020000110 |

| Налог ПСН в бюджеты городов федерального значения | 18210504030020000110 |

| Налог ПСН в бюджеты городских округов | 18210504010020000110 |

| Налог ПСН в округах с внутригородским делением | 18210504040020000110 |

| Налог ПСН в бюджеты муниципальных округов | 18210504060020000110 |

| Налог ПСН в бюджеты муниципальных районов | 18210504020020000110 |

| Водный налог | 18210703000010000110 |

| КБК НДФЛ | |

| НДФЛ для ИП и частнопрактикующих лиц | 18210102020010000110 |

| НДФЛ для налоговых агентов с дохода до 5 млн руб. | 18210102010011000110 |

| НДФЛ для налоговых агентов с дохода от 5 млн руб. | 18210102080011000110 |

| НДФЛ с дивидендов до 5 млн руб. | 18210102130010000110 |

| НДФЛ с дивидендов от 5 млн руб. | 18210102140010000110 |

| КБК по сборам | |

| Торговый сбор | 18210505010021000110 |

| Экологический сбор | 04811208010016000120 |

| Сбор за пользование объектами животного мира | 18210704010011000110 |

| Сбор за пользование объектами водных биоресурсов: | |

| — по внутренним водным объектам | 18210704030011000110 |

| — по остальным объектам | 18210704020011000110 |

| КБК страховые взносы | |

| Взносы на травматизм и профессиональные заболевания | 79710212000061000160 |

| Взносы по единому тарифу за работников | 18210201000011000160 |

| Взносы ИП за себя в фиксированном размере | 18210202000011000160 |

| Взносы ИП за себя с дохода свыше 300 000 рублей | 18210203000011000160 |

| Взносы на ОПС работников до 2023 года | 18210214010061001160 |

| Взносы на ОМС работников до 2023 года | 18210214030081001160 |

| Взносы на ВНиМ работников до 2023 года | 18210214020061001160 |

| Взносы ИП за себя на ОПС до 2023 года | 18210214010061005160 |

| Взносы ИП за себя на ОМС до 2023 года | 18210214030081002160 |

Отдельно стоит разобраться с кодом ЕНП. Единый налоговый платеж имеет общий КБК: 18201061201010000510. Деньги, зачисленные по этому коду, имеют такую расшифровку: «Увеличение финансовых активов за счет операций по единому налоговому платежу организации, индивидуального предпринимателя».

Однако по этому коду неясно, за что именно заплатила организация и ИП. Поэтому при перечислении денег в рамках ЕНП надо подавать уведомление, из которого понятно, какая сумма и на что перечислена. В одном уведомлении можно указать несколько платежей, и по каждому из них указывают свой КБК.